Vorsorge im Alter – Sprachmittler

Mit Sicherheit in die Zukunft blicken.

Ist Altersvorsorge wirklich notwendig?

Ja! Es ist empfehlenswert sich möglichst schon in jungen Jahren um seine Altersvorsorge zu kümmern. Wer das Thema Rente lange vor sich her schiebt, tut sich selber keinen Gefallen. Die Versorgungslücke wird jährlich größer. Wer sich schon mit 20 um seine Altersvorsorge kümmert, muss nur einen Bruchteil dessen sparen, was ein 40-Jähriger zurücklegen muss, um einmal die gleiche Zusatzrente zu beziehen.

Fragen zur sicheren Zukunft

Riester-Rente, Basis-Rente, Betriebliche Altersvorsorge, Private Rentenversicherung, Entgeltumwandlung, Direktzusage vom Arbeitgeber – Geförderte oder Privat Zusatzvorsorge – Sie haben den Überblick verloren? Gerne beraten wir Sie bei dem Thema Altersvorsorge.

Das ist abhängig von mehreren Faktoren: Einmal von der sogenannten Rentenlücke, dem Renteneintrittsalter und der gewünschten Rentenhöhe, die man im Alter anstrebt

Riester-Rente

Die Besonderheit bei der Riester-Rente ist die staatliche Förderung: Sie zahlen in Abhängigkeit von Ihrem Einkommen einen bestimmten Betrag ein und der Staat beteiligt sich über Zulagen (Grundzulage, Kinderzulage) an Ihrem Riester-Vertrag.

Basis-Rente

Eine weitere staatlich geförderte Form der Altersvorsorge ist die Basis-Rente, auch „Rürup“-Rente genannt. Die Vorteile sind die steuerliche Absetzbarkeit der Beiträge, sowie die Möglichkeit flexibler Zuzahlungen.

Betriebliche Altersvorsorge

Die am meisten verbreitete Form der betrieblichen Vorsorge ist die Direktversicherung. Dabei schließt der Arbeitgeber als Versicherungsnehmer für seinen Mitarbeiter einen Versicherungsvertrag ab. Die Finanzierung dieses Vertrages erfolgt entweder durch eine Entgeltumwandlung oder durch Beiträge des Arbeitgebers. Aber auch andere Formen sind in Abstimmung mit dem Arbeitgeber möglich.

Direktzusage vom Arbeitgeber

Erteilt der Arbeitgeber eine Direktzusage, kann er die Versicherungsbeiträge, die er für die Mitarbeiter einzahlt, als Betriebsausgaben geltend machen.

Entgeltumwandlung

Innerhalb bestimmter Grenzen können Beiträge steuerfrei in eine Direktversicherung eingezahlt werden.

Die Beiträge werden vom Bruttogehalt abgezogen. Sie wirken also steuermindernd. Zudem sind Ersparnisse bei den Sozialversicherungsbeiträgen möglich.

Private Rentenversicherung

Ab Versicherungsbeginn zahlen Sie z. B. monatlich einen festgelegten Betrag ein. Die Höhe kann angepasst werden.

Zum Rentenbeginn erhalten Sie eine lebenslange monatliche Rente. Oftmals können Sie zum Rentenbeginn auch eine Kapitalauszahlung wählen. Verfügen Sie über einen größeren Betrag, können Sie diesen als Einmalzahlung in einer Rentenversicherung anlegen. Sie erhalten dann sofort oder nach einer festgelegten Wartezeit eine lebenslange monatliche Rente.

Leider können wir Ihnen hier keine generalisierte Lösung bieten! Doch kontaktiere uns gerne. Die Beratung ist kostenlos und unverbindlich!

Du benötigst Hilfe?

+49 (0) 7 0 52 / 92 47 - 0

Wir rufen zurück!

info@mg-denzer.de

Online Termin?

Hintergrund-Infos

Im Alter abgesichert sein

Grundsätzliches zur Vorsorge & Absicherung im Alter

Wie viel Rente wirst Du einmal erhalten? Und was kannst Du dir für die Summe monatlich leisten?

Die Mehrheit der Bevölkerung schätzt die Höhe der späteren Rente zu hoch ein. Jeder Vierte sogar um mehr als 50%. Dabei liegen Wunschrente und Realität meist weit auseinander. Tatsächlich erhält statistisch gesehen jeder zweite Mann monatlich weniger als 1.050 € Rente. Bei Frauen sind es sogar weniger als 450 €.

Auch die später zur Verfügung stehende Kaufkraft dieser Renten wird meist falsch eingeschätzt: Nur wenige denken an die Auswirkungen der Inflation.

Wer im wohlverdienten Ruhestand ausschließlich auf seine spärliche gesetzliche Rente angewiesen ist, muss sich meist deutlich einschränken, auch vorhandene Rücklagen sind im Zweifel rasch aufgezehrt (Langlebigkeitsrisiko). Um einen Ruhestand ohne finanzielle Nöte sicherzustellen, ist der planmäßige Aufbau einer privaten oder betrieblichen Altersvorsorge unabdingbar.

Mit einer Lebensversicherung kannst Du Risiken, die Deinen Lebensunterhalt betreffen, auf Versicherungslösungen abwälzen - damit Du zumindest in dieser Hinsicht Dein Leben sorgenfrei genießen kannst.

Drei Schichten zur individuellen Vorsorge

Unser System in Deutschland baut auf drei Schichten auf. Jede davon trägt ihren Teil zur Absicherung im Alter bei und wird unterschiedlich gefördert und steuerlich behandelt.

Die 1. Schicht: Basisvorsorge: Gesetzliche Rentenversicherung, berufsständische Versorgungswerke, Basis-Rente

Die Basis-Rente ist eine kapitalgedeckte Rentenversicherung, welche Elemente der gesetzlichen Rentenversicherung enthält und eine hohe steuerliche Förderung in der Ansparphase vorsieht. Besonders Gutverdiener sowie Selbständige profitieren hier von einem Sonderausgabenabzug und können dabei, entsprechend ihrer jeweiligen steuerlichen Situation, flexibel ratierliche (in Raten) Beitragszahlungen und Zuzahlungen kombinieren.

Die Förderungen der Basis-Rente können alle unbeschränkt in Deutschland steuerpflichtigen Personen nutzen.

Vorteile Basis - Rente:

-

Hohe staatliche Förderung durch steuerliche Absetzbarkeit der Beiträge (2018: 86 % der Beiträge, jährlich steigend, ab 2025: 100 %)

-

Auch Einmalbeiträge und Sofortrenten möglich

-

Zusatzversicherungen möglich (z.B. Berufsunfähigkeits-Zusatzversicherung)

-

Bis zu 100 % freie Fondsanlage möglich

-

Beiträge können flexibel an die jeweilige Lebenssituation angepasst werden

-

Nach herrschender Rechtsauffassung "Hartz-IV"- und Pfändungssicherheit des Vertragsguthabens in der Ansparphase

Besonderheiten Basis - Rente:

-

Höchstbeitrag 2018 (einschließlich Beiträge zur gesetzlichen Rentenversicherung und Versorgungswerken): 23.712 EUR für Alleinstehende bzw. 47.424 EUR für gemeinsam veranlagte Verheiratete

-

Auszahlung frühestens ab Alter 62

-

Auszahlung ausschließlich als Rente, keine Kapitalabfindung möglich

-

Kündigung und Rückkauf sind nicht möglich

-

Keine Beleihung, Abtretung oder Verpfändung durch den Arbeitnehmer möglich

-

Für Rentenbezüge ab 2040 volle nachgelagerte Besteuerung der Rente

-

Im Todesfall erhalten nur versorgungsberechtigte Hinterbliebene Hinterbliebenenleistungen

Die 2. Schicht: Ergänzende erwerbsbasierende Zusatzvorsorge: Riester-Rente, betriebliche Altersversorgung (Direktversicherung, Pensionskasse, Pensionsfonds)

Infos zur Riester-Rente

Die Riester-Rente ist eine kapitalgedeckte Rentenversicherung, die vom damaligen Bundessozialminister Walter Riester ins Leben gerufen und zum 1.01.2002 eingeführt wurde. Anlass war die Rentenreform im Jahr 2001 (s.o.), die zu einer Absenkung des Rentenniveaus geführt hat. Mithilfe der staatlich geförderten Riester-Rente sollen alle, die von der Absenkung betroffen sind, die dadurch entstehende Versorgungslücke ausgleichen können. Die staatliche Förderung besteht dabei aus Zulagen und Steuervorteilen.

Die Riester-Förderung können insbesondere erhalten:

-

Arbeitnehmer und Auszubildende

-

rentenversicherungspflichtige Selbständige

-

Beamte, Richter, Zeit- und Berufssoldaten

-

nicht von der Sozialversicherungspflicht befreite geringfügig Beschäftigte

-

Entgeltersatzleistungsbezieher sowie erwerbsunfähige, erwerbsgeminderte und dienstunfähige Personen

-

Kindererziehende für die ersten 36 Kalendermonate nach Geburt

-

unter bestimmten Voraussetzungen Ehepartner von Förderberechtigten

Vorteile Riester-Rente:

-

Hohe staatliche Zulagen

-

175 EUR pro Jahr (Grundzulage)

-

Je kindergeldberechtigtem Kind 185 EUR, für ab 2008 geborene Kinder 300 EUR (Kinderzulage)

-

Je Förderberechtigtem unter 25 Jahren einmalig 200 EUR

-

Darüber hinaus sind Steuervorteile möglich

-

"Hartz-IV" (Nach herrschender Rechtsauffassung), sowie in der Ansparphase gilt Pfändungssicherheit des Vertragsguthabens

-

Summe der eingezahlten Beiträge und Zulagen wird garantiert

-

Keine Beitragspflicht in der Krankenversicherung der Rentner (KVdR)

-

Rentenleistungen aus einer zusätzlichen Altersvorsorge (wie z.B. aus einem Riester-Vertrag) werden in einem bestimmten Umfang von der Anrechnung auf Grundleistungen freigestellt. Der monatliche Freibetrag beträgt 100 €. Eine übersteigende Rente wird bis zu einer definierten Obergrenze (2018: 208 €) mit 30 % berücksichtigt.

Zum Beispiel:Die Rente beträgt 200 €. Der Freibetrag liegt dann bei 130 € (100 € + 30 % von 100 €)

Besonderheiten Riester-Rente:

-

Höchstbeitrag 2.100 EUR jährlich (Beiträge und Zulagen)

-

Auszahlung frühestens ab Alter 62

-

Auszahlung grundsätzlich als lebenslange Rente, einmalige Kapitalauszahlung von 30 % des Vertragsguthabens möglich

-

Vollen Zulagenförderung bei Beitrag von mindestens 4 % des rentenversicherungspflichtigen Vorjahres-Bruttoeinkommens, abzüglich der Zulagen (Mindesteigenbeitrag)

-

Zulagen müssen beantragt und Änderungen gemeldet werden

-

Bei förderschädlicher Verwendung sind die Zulagen und Steuervorteile zu erstatten, z.B. bei Kündigung des Vertrages

-

Keine Abtretung oder Verpfändung möglich

-

Volle nachgelagerte Besteuerung der Versicherungsleistungen

Mehr zur Direktversicherung

Die Direktversicherung ist eine kapitalgedeckte Lebens- oder Rentenversicherung, die der Arbeitgeber als Versicherungsnehmer und Beitragszahler für den Arbeitnehmer als versicherte Person abschließt und bei der der Arbeitnehmer bezugsberechtigt ist. Im Versorgungsfall zahlt der Versicherer dann die Leistung direkt an den Arbeitnehmer bzw. seine Hinterbliebenen aus. Beiträge des Arbeitnehmers aus dem ersten Arbeitsverhältnis werden staatlich gefördert, indem diese steuer- und sozialversicherungsfrei in die bAV eingezahlt werden können (sog. Entgeltumwandlung). Darauf besteht ein Rechtsanspruch (§ 1a BetrAVG)

Die Förderungen der betrieblichen Altersvorsorge können nutzen:

-

Arbeitnehmer und Auszubildende der Privatwirtschaft

-

"Beherrschende" Gesellschafter-Geschäftsführer unter bestimmten Voraussetzungen

-

Angehörige des öffentlichen Dienstes, wobei hier gesetzliche und tarifvertragliche Sonderregelungen gelten

Beamte und Selbständige können die bAV dagegen nicht beanspruchen.

Vorteile Direktversicherung:

-

Hohe staatliche Förderung durch steuer- und sozialabgabenfreie Beiträge (Entgeltumwandlung)

-

Summe der eingezahlten Beiträge und Zulagen wird garantiert

-

Mitnahme bei Arbeitgeberwechsel in der Regel problemlos möglich

-

Beiträge können flexibel an die jeweilige Situation angepasst werden

-

Zuzahlungen möglich

-

Nach herrschender Rechtsauffassung "Hartz-IV" - und Pfändungssicherheit des Vertragsguthabens in der Ansparphase

-

Vollständige Kapitalabfindung zu Rentenbeginn möglich

-

bAV-Rentenleistungen werden in einem bestimmten Umfang von der Anrechnung auf Grundleistungen freigestellt. Der monatliche Freibetrag beträgt 100 €. Eine übersteigende Rente wird bis zu einer definierten Obergrenze von 30 % berücksichtigt. Ein Beispiel: Die Rente beträgt 200 € - Freibetrag liegt dann bei 130 € (100 € + 30 % von 200 € - 100 €)

Besonderheiten Direktversicherung:

-

Durch die Sozialversicherungsfreiheit der Beiträge verringern sich auch mögliche Ansprüche aus Sozialversicherungssystemen (z.B. gesetzliche Rente, Arbeitslosengeld)

-

Der steuerfreie Höchstbeitrag für Neuzusagen liegt 2018 bei 6.240 EUR pro Jahr (520 EUR pro Monat) - der Höchstbeitrag für die Sozialversicherungsfreiheit liegt bei 3.120 EUR jährlich (260 EUR monatlich)

-

Keine Beleihung, Abtretung, oder Verpfändung durch den Arbeitnehmer möglich

-

Auszahlung frühestens ab Alter 62

-

Volle nachgelagerte Besteuerung der Versicherungsleistungen

-

Volle Verbeitragung in der KVdR (Krankenversicherung der Rentner)

(Ausnahme: privat Krankenversicherte) -

Im Todesfall erhalten nur versorgungsberechtigte Hinterbliebene die volle Hinterbliebenenleistung; ansonsten beschränkt sich die Auszahlung auf ein Sterbegeld (derzeit 8.000 EUR)

Die 3. Schicht: Private Vorsorge: Private Rentenversicherung, Kapitalversicherung

Allgemeines zur privaten Altersvorsorge

Die private Altersvorsorge ist eine in der Ansparphase ungeförderte Vorsorgeform. Leistungen kapitalgedeckter Lebens- oder Rentenversicherungen der 3. Schicht sind jedoch in der Auszahlphase steuerlich privilegiert, sofern die steuerlichen Rahmenbedingungen eingehalten wurden. Da die private Altersvorsorge staatlich nicht unmittelbar gefördert wird, unterliegt diese auch keinen diesbezüglichen Restriktionen und bietet somit die größtmögliche Flexibilität. Vorteilhaft ist zudem, dass der Status in den Sozialversicherungssystemen keine Rolle spielt.

Eine private Rentenversicherung kann grundsätzlich von jeder natürlichen Person und - je nach Tarif - sogar von juristischen Personen abgeschlossen werden.

Vorteile Private Rente:

-

Beitragshöhe gesetzlich nicht begrenzt

-

Auch Einmalbeitrage und Sofortrenten möglich

-

Zusatzversicherungen möglich (z.B. Berufsunfähigkeits-Zusatzversicherung)

-

Garantieniveau kann durch entsprechende Tarifwahl frei bestimmt werden

-

Bis zu 100 % freie Fondsanalage möglich

-

Beiträge können flexibel an die jeweilige Lebenssituation angepasst werden

-

Zuzahlungen sowie Teilauszahlungen möglich

-

Kündigung möglich

-

Beleihung, Abtretung oder Verpfändung möglich

-

Vollständige Kapitalabfindung zu Rentenbeginn möglich

-

Renten- oder Kapitalauszahlung unter bestimmten Voraussetzungen steuerlich privilegiert (Ertragsanteilsbesteuerung bzw. Halbeinkünfteverfahren)

-

Vertrag ist frei vererbbar

Besonderheiten Private Rente:

-

Keine staatliche Förderung in der Ansparphase

-

Steuerlich privilegierte Auszahlung frühestens ab Alter 62

-

Grundsätzlich keine "Hartz-IV"- und Pfändungssicherheit des Vertragsguthabens

Der Generationenvertrag der Gesetzlichen Rentenversicherung

Niemand hat ihn eigenhändig unterzeichnet und dennoch gilt er für alle: Der Generationenvertrag der Gesetzlichen Rentenversicherung. Gemeint ist damit das Umlageverfahren, auf dem unser Rentensystem beruht. Vereinfacht kann man sagen: Die monatlichen Einnahmen der Rentenversicherung werden an die aktuelle Rentnergeneration ausgezahlt. So stützt und unterstützt die Generation, die im Berufsleben steht, die Generation, die sich im Ruhestand befindet.

Das Prinzip funktioniert so lange gut, wie die Einnahmen der Rentenkasse nicht unter die monatlichen Auszahlungen sinken. Es müssen also mehr Beiträge durch sozialversicherungspflichtige Arbeitnehmer und Unternehmen in den "Rententopf" eingezahlt werden, als Rentenbezieher Geld aus diesem Topf erhalten.

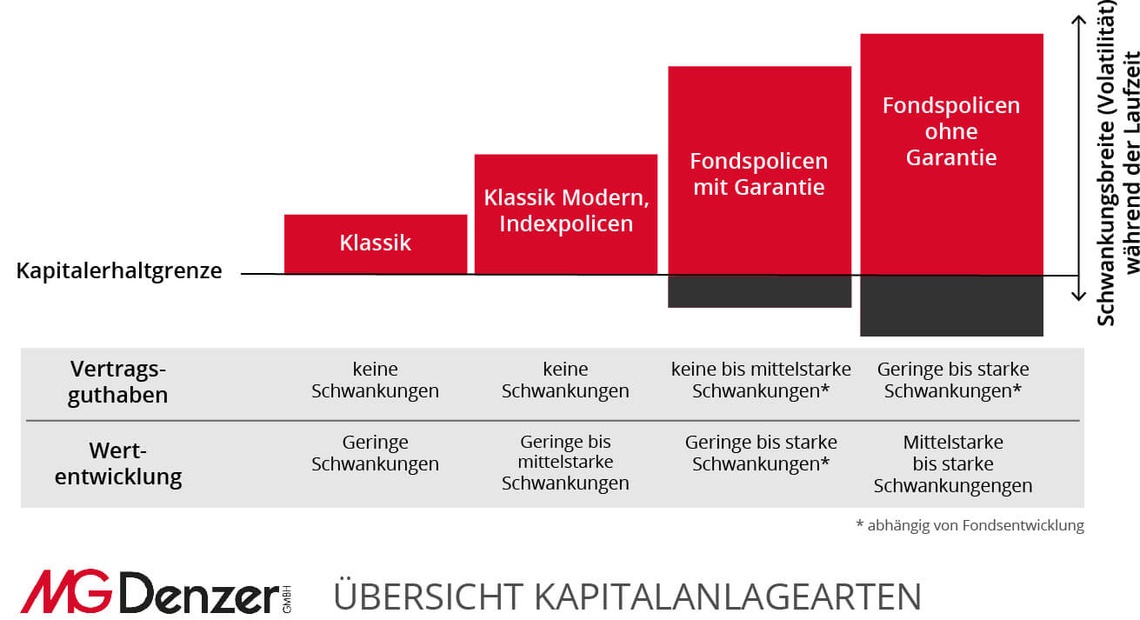

Basiswissen über Kapitalanlagearten

Die Kapitalanlage ist gewissermaßen der "Motor" Ihrer Altersvorsorge. Die Frage, welche Art der Kapitalanlage für Sie und Ihre Altersvorsorge die geeignetste ist, ist daher von zentraler Bedeutung für die Höhe Ihrer späteren Rente bzw. Kapitalabfindung.

Die für die Ansparphase verfügbaren Kapitalanlagearten lassen sich grob in vier Gruppen einteilen:

-

Die Klassische Kapitalanlage: Herkömmliche Form der Kapitalanlage mit festem Garantiezins und Überschussbeteiligung. Aufgrund der Niedrigzinsphase sind die Renditen jedoch gesunken.

- Modernisierte Formen der klassischen Kapitalanlage: Kapitalanlagearten mit reduzierten Garantien und erhöhter Überschussbeteiligung oder mit Indexpartizipation (Indexpolicen).

- Fondspolicen mit Garantien: Diese ermöglichen Ihnen direkte Investitionen in ein Fondskonzept oder in mehrere Einzelfonds. Die Garantien mindern zwar das Renditepotential, dennoch stehen die Chancen sehr gut, eine deutlich höhere Rendite zu erzielen als bei klassischen Policen.

- Höchstmögliche Renditechancen können Sie mit Fondspolicen ohne Garantien erzielen, da die Sparbeiträge von Anfang an und durchgehend in chancenreiche Fonds angelegt werden können.

Vier "goldene" Anlageregeln

Je höher die Renditechancen, desto höher sind mögliche Schwankungen und Verlustrisiken. Auf lange Sicht werden Schwankungen geglättet und der Anleger kann sogar von diesen profitieren. (sog. Durchschnittskosteneffekt) Um die gleichen Renditechancen wie in früheren Jahren zu erreichen, müssen aufgrund der Niedrigzinsphase heute höhere Risiken in Kauf genommen werden. Berücksichtigen Sie bei Ihrer Vorsorgeplanung den Faktor "Inflation". Diese betrug in den letzten 15 Jahren (2001 bis 2016) durchschnittlich 1,43 % jährlich.

Kapitalanlage Arten

Klassik

Die klassische Anlage im Sicherungsvermögen und damit im Kollektiv eines Lebensversicherers ist die herkömmliche Art der Kapitalanlage. Das bedeutet, dass der Versicherer sämtliche Versichertenguthaben in einem großen Topf verwaltet. Auf Deine Sparbeiträge erhälst Du einen garantierten (Mindest-)Zins. Dieser Zins gilt unverändert, solange der Vertrag besteht, im Zweifel somit ein Leben lang. Für Verträge mit Abschluss ab dem 1.01.2017 beträgt dieser 0,90 % p.a.. Darüber hinaus erhalten Sie eine verbraucherfreundlich regulierte Überschussbeteiligung. Von anfallenden Zins- und Risikoüberschüssen erhälst Du mindestens 90 %, vom übrigen Ergebnis (im Wesentlichen Kostenüberschüsse) mindestens 50 %. Überschüsse werden Deinem Vertrag einmal im Jahr unwiderruflich gutgeschrieben und gehören dann zum garantierten Vertragsguthaben. Es entsteht somit ein Zinseszinseffekt. Zukünftige Überschüsse sind allerdings nicht garantiert und können auch oberhalb oder unterhalb bisheriger Überschüsse liegen. Die Höhe der Überschüsse legt der Versicherer immer für ein Jahr im Voraus fest (meist gegen Jahresende für das Folgejahr).

Die Regulierungsvorschriften zwingen die Lebensversicherer jedoch zu einer vorwiegend sicherheitsorientierten Kapitalanlage. Aufgrund der Niedrigzinsphase sind die Renditen in den letzten Jahren deutlich gesunken.

Klassik Modern

Eine klassische Anlagenart hat die Eigenschaften, dass das Sicherungsvermögen und damit auch das Kollektiv eines Lebensversicherers auf einer herkömmlichen Kapitalanlage basiert. Der Versicherer verwaltet das ganze Versichertenguthaben zusammen gelegt. Die herkömmlichen klassischen Kapitalanlage garantiert auf Deine Sparbeiträge einen (Mindest-)Zins. Da dieser in den letzten Jahren beständig gesunken ist, wurden Produkte mit einer überarbeiteten Form der klassischen Kapitalanlage geschaffen. Die Idee hinter den neuen Produktkonzepten ist, das Garantie- oder Sicherheitsniveau zu reduzieren, um Spielräume für eine dynamischere, chancenreichere Kapitalanlage zu gewinnen. Ziel ist eine höhere mögliche Ablaufleistung als in der herkömmlichen Klassik.

Das Kapitalanlagekonzept unterscheidet sich dabei von Produkt zu Produkt. Bei einigen dieser Produkte erhalten Sie als Gegenleistung zum Verzicht auf einen garantierten Zins eine erhöhte Überschussbeteiligung. Andere Produkte sehen eine Aufteilung der Sparbeiträge in das klassische Sicherungsvermögen sowie in ein zweites, wesentlich dynamischer und chancenreicher angelegtes Sicherungsvermögen, vor. Die Überschüsse werden Ihrem Vertrag einmal im Jahr unwiderruflich gutgeschrieben und gehören dann zum garantierten Vertragsguthaben. Zukünftige Überschüsse sind allerdings nicht garantiert. In jedem Fall ist aber die Summe Ihrer eingezahlten Beiträge (Bruttobeitragsgarantie) zum Rentenbeginn und im Todesfall (zeitanteilig) garantiert.

Indexpolicen

Eine besondere Form der Überschussverwendung ist die sog. Indexpolice. Es handelt sich ebenfalls um eine herkömmliche Kapitalanalgenart. Bei der eine Garantie auf den (Mindest-)Zins Deiner eingezahlten Sparbeiträge gegeben wird.

Dabei werden die Sparbeiträge nach wie vor im Sicherungsvermögen angelegt, so dass es sich bei einer Indexpolice im Kern um eine klassische Rentenpolice handelt. Lediglich vorhandene Überschüsse werden besonders eingesetzt, indem diese nicht (wie bei konventionellen Rentenpolicen) direkt dem Vertragsguthaben gutgeschrieben, sondern in Index-Zertifikate investiert werden. Diese ermöglichen eine Partizipation an einer positiven Wertentwicklung des jeweils zugrundeliegenden Aktien-Index (z.B. DAX ®). Unabhängig von der Wertentwicklung des Index-Zertifikats garantiert Ihnen der Versicherer zum vereinbarten Ablauftermin mindestens die Summe der eingezahlten Beiträge (Bruttobeitragsgarantie). Als Ausgleich für diese Risikotragung erhalten Sie allerdings bei fast keinem dieser Produkte einen Garantiezins.

In der Regel steht Ihnen ein jährliches Wahlrecht zwischen der regulären Überschussbeteiligung und der Indexpartizipation zu.

Fondsanlage mit Garantie in Form einer dynamischen Portfolio-Absicherungsstrategie ((i)CPPi)

Die Abkürzung "(i)CPPI" steht für "individual Constant Proportion Portfolio Insurance" (engl. vertragsindividuelle dynamische Portfolio-Absicherungsstrategie). Es handelt sich dabei um ein dynamisches Wertsicherungskonzept, welches darauf abzielt, die Vorteile der klassischen Anlage mit den Vorteilen der Fondsanlage zu verbinden. Durch dieses Kapitalanlagemodell kann eine teilweise oder vollständige Bruttobeitragsgarantie abgebildet werden.

Die Sparbeiträge und das Vertragsguthaben werden dabei dynamisch auf eine freie Fondsanlage sowie auf eine festverzinsliche Anlage oder das (klassische) Sicherungsvermögen aufgeteilt. Das optimale Verhältnis zwischen den Guthabenteilen wird börsentäglich ermittelt. Maßgebliche Kriterien sind dabei zum einen das Lebensalter der versicherten Person (Anlage nach dem Lebenszyklus-Modell) und zum anderen die aktuelle Marktlage. Die konkrete Aufteilung wird unter Berücksichtigung der zu erzielenden Beitragsgarantie durch ein mathematisches Verfahren börsentäglich, und bei iCPPI zudem vertragsindividuell, neu ermittelt und adjustiert. Durch die börsentägliche Neubestimmung der Aufteilung von Sparbeiträgen und das Vertragsguthaben kann ein Wertsicherungsfonds als dritter Topf wie beim sogenannten Dreitopf-Hybriden entfallen. Dadurch erscheint das Modell schlanker, dynamischer und effizienter als die Dreitopf-Hybride. Im Übrigen beruht aber auch das (i)CPPI-Modell auf ähnlichen Mechanismen und weist daher grundsätzlich die gleichen Vor- und Nachteile auf wie Dreitopf-Hybride auf.

Fondsanlage mit Garantie in Form eines dynamischen Dreitopf-Hybriden

egen Ende der 1990er-Jahre kam die Idee auf, die Vorteile einer klassischen Anlage mit den Vorteilen einer Fondsanlage zu verbinden. Die ersten Produkte dieser Art waren sogenannte statische Zweitopf-Hybriden (Hybrid = griechisch für Kreuzung, Mischling). Diese sahen allerdings keine Möglichkeit vor, die Kapitalanlage gezielt auf Entwicklungen der Finanzmärkte anzupassen, was bei anhaltenden Markttrends zu unbefriedigenden Ergebnissen führte (einerseits zu geringe Teilhabe an steigenden Aktienmärkten, andererseits verlustbehaftetes Hineinkaufen in fallende Aktienmärkte). Durch die Absenkung der Garantiezinsen musste zudem ein immer größerer Anteil in den sicheren Topf investiert werden.

Um den dynamischen Entwicklungen der Finanzmärkte besser begegnen zu können, wurde zusätzlich zu den beiden bestehenden Töpfen (klassisches Sicherungsvermögen und freie Fondsanlage) ein dritter Topf eingeführt, der Wertsicherungsfonds. Damit war der sogenannte Dreitopf-Hybrid geschaffen. Der Wertsicherungsfonds ist neuer Dreh- und Angelpunkt des Konzepts und in der Lage, börsentäglich auf Entwicklungen an den Finanzmärkten zu reagieren. Er ergänzt damit den Mechanismus der in der Regel lediglich monatlichen Neuaufteilung der Sparbeiträge und des vorhandenen Vertragsguthabens zwischen den Töpfen. Der gesamte Anlagemechanismus basiert auf computergesteuerten Algorithmen, die das Marktgeschehen permanent analysieren. In Phasen steigender Märkte wird der Aktienanteil des Wertsicherungsfonds erhöht, umso stärker, je länger die Wachstumsphase andauert. In Phasen fallender Märkte dagegen wird das Vertragsguthaben nahezu vollständig in festverzinsliche Wertpapiere umgeschichtet, um Kursverluste zu vermeiden.

Unitised-With-Pro-fit-Fonds

Ebenso wie beim klassischen Sicherungsvermögen deutscher Lebensversicherer handelt es sich beim Unitised-With-Pro-fit-Fonds (UWP-Fonds) um eine interne Anlage angelsächsischer Lebensversicherer, in der eine große Anzahl von Versichertenguthaben einheitlich verwaltet wird. Mit den UWP-Fonds verfolgen angelsächsische Lebensversicherer ähnliche Anlageziele wie es deutsche Lebensversicherer mit dem klassischen Sicherungsvermögen tun.

In beiden Fällen geht es darum, den Versicherten künftig eine lebenslange Rente bzw. eine einmalige Kapitalabfindung zu garantieren und zum Aufbau dieser Vertragsleistungen einen möglichst konstanten Wertzuwachs zu gewährleisten. Dazu garantiert der UWP-Fonds eine jährliche Mindestwertentwicklung (analog zum deutschen Garantiezins) und schüttet jährlich Bonuszuweisungen aus (ähnlich der Überschussbeteiligung).

Große Unterschiede bestehen jedoch in der Kapitalanlagestrategie. So ist die Aktienquote beim UWP-Fonds wesentlich höher (um 50 %) als im durchschnittlichen Sicherungsvermögen deutscher Lebensversicherer (dort nur um 5%). Dadurch sind Wertentwicklungschancen deutlich höher, ebenso aber auch mögliche Ertragsschwankungen. Um dennoch möglichst konstante Bonuszuweisungen ausschütten zu können, wird der schwankende tatsächliche Fondsverlauf künstlich geglättet, so dass bei positiver Wertentwicklung der tatsächliche Fondsverlauf wesentlich höher ist als der geglättete. Zu Rentenbeginn erhalten Sie dann diese Differenz als Schlussbonus gutgeschrieben. Dieser kann einen großen Anteil der Erträge ausmachen.

Fondspolice ohne Garantien

Bei einer fondsgebundenen Rentenversicherung werden die Sparbeiträge nicht im (klassischen) Sicherungsvermögen eines Lebensversicherers, sondern ausschließlich in Fonds oder Fondskonzepten angelegt. Garantien für eine Mindestrente oder ein Mindestrentenkapital bieten Produkte dieser Art nicht. Sie erhalten allerdings einen garantierten Rentenfaktor zur Umrechnung des Rentenkapitals in eine monatliche Altersrente. Im Fokus steht jedoch die Erzielung einer langfristig maximalen Rendite mithilfe einer freien Fondsauswahl.

Bei Kurssteigerungen der Fonds erzielen Sie einen Wertzuwachs, bei Kursrückgängen tragen Sie allerdings auch das Risiko eines Wertverlustes. Je chancen- und risikoreicher die Fonds Ihrer Wahl investiert sind, desto stärker sind auch die möglichen Schwankungen des Fondsguthabens (sog. Volatilität). Die konkrete Wertentwicklung wird dabei von einer Reihe von Faktoren beeinflusst. Diese sind beispielsweise die Auswahl der Fonds, die Anlageentscheidungen des Fondsmanagements und letztendlich die Entwicklung der einzelnen im Fondsvermögen befindlichen Aktien- und Wertpapiertitel vor dem Hintergrund der jeweils für sie maßgeblichen Kapitalmärkte, Zinssätze, Teuerungsrate und Währungsparitäten.

Eine verlässliche Aussage über die zukünftige tatsächliche Entwicklung der Fonds ist nicht möglich. Insbesondere können aus vergangenen Wertentwicklungen keine künftigen Wertentwicklungen abgeleitet werden. Das Fondsguthaben ist als Sondervermögen vor einer möglichen Insolvenz der Fondsgesellschaft geschützt, da es nicht in die Insolvenzmasse fällt.

INFORMATIONSMATERIAL

Du willst dich lieber in Ruhe lesen? Oder dich ganz unverbindlich informieren? Dann schau dir unsere Info-Materialien an.

FAQ

Wir haben für Dich die häufigsten Fragen gesammelt und beantwortet. Auf der FAQ-Seite findest Fragen und Antworten rund um Versicherungen.

Über uns

Du willst wissen wer hinter MGlingua steckt? Was für Vorteile Du hast, wenn du bei uns Kunde wirst? Oder was ein unabhängiger Versicherungsmakler ist?

Rundum Schutz für Sprachexperten

MG lingua hat spezielle Rahmenverträge.

Alle Versicherungen und Vorsorge-Lösungen auf einen Blick. Hier kannst du dich ganz einfach informieren & vergleichen.

Alle Produkte

Rundum Schutz für Sprachexperten. Informiere dich über weitere Versicherungen.

Berufsunfähigkeit

Was passiert wenn man plötzlich nicht mehr in der Lage ist seinen Beruf auszuüben?

Krankenversicherung

Welche Krankenversicherung passt zu Dir? Privat oder doch lieber gesetzlich?

Pflege

Schon mal darüber nachgedacht, wer Dich im Alter oder nach einem Unfall versorgt?

Zusatzversicherungen

Hier findest Du individuelle Lösungen für den Krankenschutz und Trendversicherungen.